Le plan d’épargne retraite (PER) est un excellent moyen de réduire son impôt sur le revenu de l’année en cours tout en épargnant pour son avenir et plus spécifiquement pour préparer son départ à la retraite. Créé en octobre 2019, le PER est un produit d’épargne retraite unique, simple et accessible, qui remplace les anciens produits d’épargne retraite qui ne sont plus commercialisés depuis octobre 2020.

Le PER individuel (PERIN) remplace le PERP et le contrat Madelin ; il est basé sur des versements volontaires, alors que le PER collectif (PERCOL) remplace le Perco alimenté par l’épargne salariale.

Classement des meilleurs PER de 2024

Rendement du fonds euro | Diversité des supports | Qualité du service | ||

Generali | Net / an 3,50 % | Private Equity, SCPI, SCI, OPC, OPCI | ||

Abeille | Net / an 2,13 % | Fonds actions, Immobiliers, Obligataires | ||

Intencial | Net / an 1,80 % | Obligations, Actions, Immobiliers |

PER : Préparer sa retraite en diminuant ses impôts

Le PER individuel permet ainsi de se constituer un patrimoine financier avec beaucoup de souplesse : on peut l’ouvrir avec un montant même modeste, l’alimenter à son rythme et prévoir des versements réguliers et programmés. Son principal avantage fiscal réside dans la possibilité de diminuer ses revenus imposables du montant des versements volontaires dans la limite de plafonds prévus par la loi.

Un exemple : pour l’année 2024, on peut déduire jusqu’à 10% des revenus professionnels de l’année 2023 avec un maximum déductible de 35 194 € (ce montant correspond à 8 fois 10% du plafond annuel de la Sécurité sociale de 2023).

Et si l’on n’a pas utilisé les plafonds des trois années précédentes (2021, 2022, et 2023), on peut rajouter les montants disponibles jusqu’à un maximum total de 133 921 €. Les montants disponibles sont indiqués sur la dernière page de l’avis d’imposition.

L’administration fiscale permet de faire profiter à son conjoint marié ou pacsé de son propre plafond de déduction d’épargne retraite. Cela est d’autant plus intéressant que ce dispositif n’est pas comptabilisé dans le plafonnement des niches fiscales.

Un autre avantage fiscal méconnu : l’exonération d’IFI des placements immobiliers (SCPI, SCI et OPCI) tant que le contrat n’est pas rachetable.

Deux points d’attention à surveiller :

- Les montants non utilisés de 2021 ne seront pas reportables

- Le plafond comprend tous les versements effectués sur tous les plans d’épargne retraite.

Pour les travailleurs non-salariés, le plafond de déduction est plus élevé car leur retraite sera en moyenne plus faible que celle des salariés. En 2024, le plafond sera égal à 10% du bénéfice imposable + 15% de la part de bénéfice supérieure à 46 368 € dans la limite de 85 781 €.

Mais pour les TNS, les sommes non utilisées ne sont ni reportables ni mutualisables. (article 154 bis du CGI).

Vous souhaitez contacter un conseiller ?

Valoriser un capital à la retraite

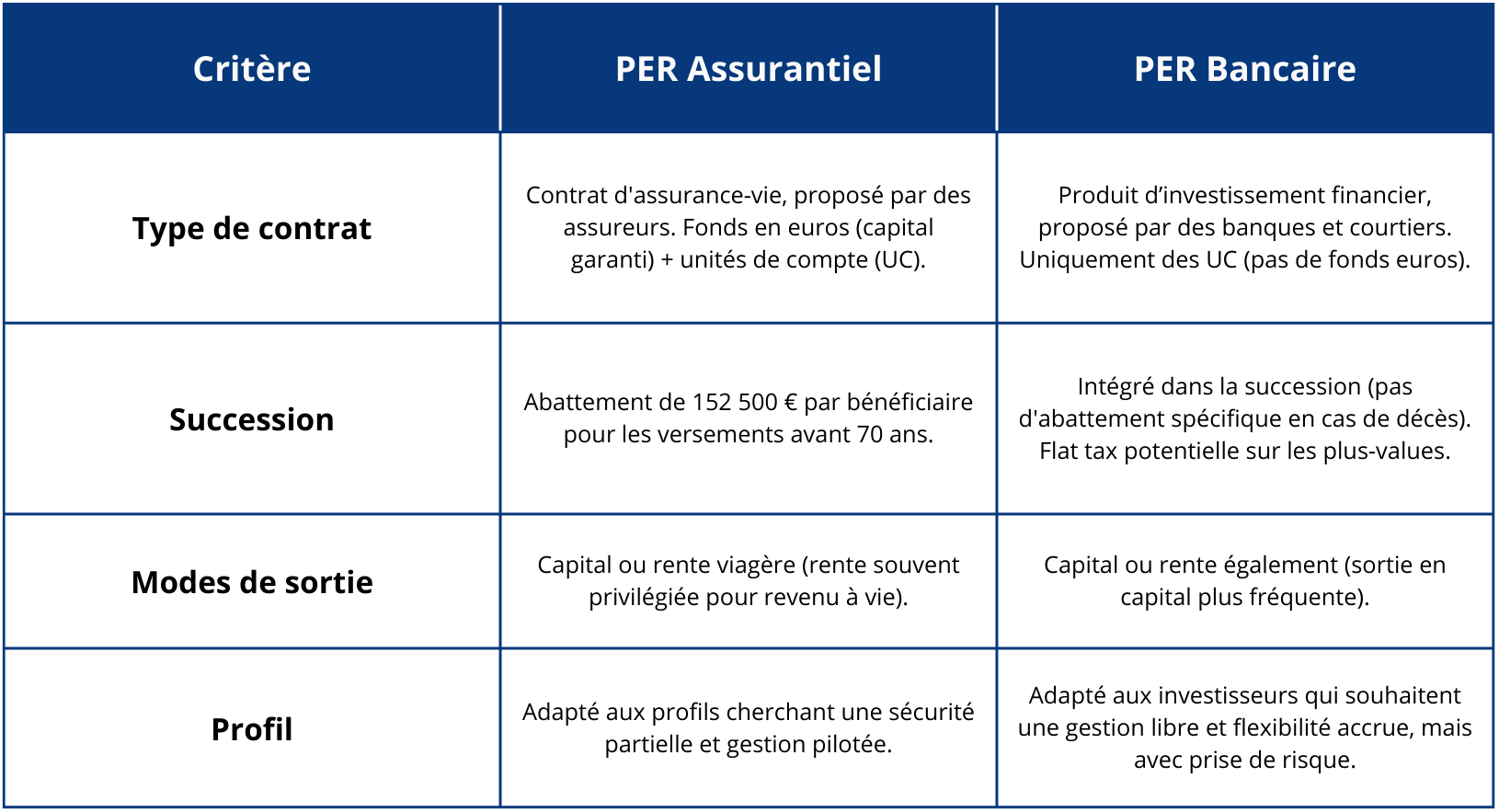

Le plan d’épargne retraite fonctionne comme un contrat d’assurance-vie s’il est souscrit auprès d’un assureur et comme un compte-titres s’il est souscrit par une banque.

Il y a deux différences importantes entre les deux contrats :

- Le PER assurantiel permet d’avoir accès au fonds euro de la compagnie d’assurance sans prélèvements sociaux

- En cas de succession, le PER bancaire rentre dans la succession alors que le PER assurantiel a les mêmes avantages que l’assurance-vie : une exonération des droits jusqu’à 152 500 € par bénéficiaire, puis prélèvement de 20% de 152 500 € à 852 500 € et 31,25% à partir de 852 500 € pour les primes versées avant 70 ans et abattement unique de 30 500 € après 70 ans. Contrairement à l’assurance-vie, il n’y a pas de prélèvements sociaux sur les gains mais si le décès intervient après 70 ans, les plus-values latentes ne sont pas exonérées. Si le décès a lieu avant le dénouement du contrat, il n’y aura pas de rattrapage au titre de l’IRPP.

Les possibilités de placement sont multiples : fonds obligataires, actions, diversifiés, fonds d’infrastructures, produits structurés, private equity, immobilier.

À la retraite, il est possible d’adapter les modalités de sortie selon ses besoins et sa situation fiscale : débloquer la totalité des sommes, privilégier le versement d’une rente ou adopter un mixte des deux solutions.

Comment choisir le bon PER ?

Il faut d’abord se poser la question de l’intérêt fiscal. Le PER est à privilégier pour les personnes dont le taux marginal d’imposition est élevé. En effet l’économie d’impôt est proportionnelle au taux marginal d’imposition. A la sortie du plan, les sommes ayant servi à alimenter le PER seront réintégrées dans les revenus imposables. Il faut donc considérer que son taux marginal d’imposition à la retraite sera plus faible ce qui est très probable sachant qu’en moyenne, la perte de revenus à la retraite dépasse souvent 50%, voire 70%.

Si son taux marginal d’imposition est faible, on privilégiera l’assurance-vie.

Il faut ensuite être conscient de l’indisponibilité des sommes investies jusqu’à sa retraite sauf cas de déblocage anticipé possible dans les cas suivants : invalidité, décès de son conjoint ou partenaire de Pacs, surendettement, cessation d’activité suite à une liquidation judiciaire, acquisition de sa résidence principale, expiration des droits à l’assurance-chômage.

Une fois décidé, il faut sélectionner le PER parmi les quelques 200 contrats disponibles sur le marché.

Les critères à prendre en compte

Plusieurs critères sont alors à prendre en compte :

- Le rendement du fonds euro pour une gestion défensive

- La diversité des placements proposés : nombre et qualité des fonds disponibles, private equity, solutions immobilières, fonds d’infrastructures, produits structurés, titres vifs, fonds indiciels

- La qualité du service : digitalisation du processus, accès à l’information, actualisation des données

- La solidité financière de la compagnie d’assurance ou de la banque qui émet le contrat

- Les frais de fonctionnement du PER : frais sur versements, frais de gestion, frais d’arbitrage

Il faut également veiller à la qualité de la gestion et de ses performances.

A l’ouverture du PER, plusieurs options sont possibles :

- La gestion pilotée : la gestion sera déléguée à un professionnel société de gestion

- La gestion libre : le titulaire est libre de choisir ses supports d’investissement. Il peut se faire conseiller par un conseiller en gestion de patrimoine qui sera force de propositions et pourra le guider dans ses placements.

Il est possible d’ouvrir plusieurs PER ce qui peut être intéressant pour mieux préparer sa succession.

Le Plan d’épargne retraite (PER) peut donc être un outil très intéressant pour ceux qui souhaitent réduire une imposition forte sur leurs revenus et s’assurer de maintenir voire d’augmenter leur pouvoir d’achat à la retraite à condition de veiller à bien sélectionner le PER qui convient à leur situation personnelle.

Le conseiller en gestion de patrimoine pourra les aider dans cette démarche grâce à la sélection des meilleurs PER et à l’instauration d’une stratégie d’investissement sur mesure et réactive.