Le contrat de capitalisation est une solution d’épargne pour investisseurs qui recherchent de la flexibilité et du rendement. À la fois proche de l’assurance-vie et offrant des avantages spécifiques, il séduit de nombreux épargnants souhaitant diversifier leur portefeuille. Accessible aussi bien aux particuliers qu’aux entreprises, ce contrat présente des caractéristiques intéressantes, aussi bien en matière de transmission que de fiscalité.

Qu’est ce qu’un contrat de capitalisation ?

Le contrat de capitalisation est un produit d’épargne, proche dans son fonctionnement d’un contrat d’assurance vie, régi comme lui par le Code des assurances. Il s’agit donc d’une solution de placement qui permet de faire fructifier des capitaux avec une fiscalité avantageuse, pour les particuliers comme pour les entreprises

Il donne accès à toute une palette de placements : fonds euro, OPCVM, SCI, SCPI, Private equity, produits structurés, fonds dédiés. La gamme de produits ou supports d’investissement est très large aussi bien pour les fonds obligataires (court, moyen, long terme, fonds à échéance) que pour les fonds actions (international ou pays spécifique, tailles des entreprises, rendement ou croissance etc…).

Cela permet de diversifier les investissements (y compris en devises) selon les objectifs visés tout en conservant la disponibilité des fonds. Les sommes investies ne sont en effet pas bloquées et des rachats sont possibles à tout moment.

Votre simulation

Obtenez gratuitement une étude personalisée

Les avantages du contrat de capitalisation

De réels atouts pour les entreprises

Mais, première différence avec l’assurance vie, il s’adresse aussi bien aux personnes morales qu’aux particuliers alors que les personnes morales ne peuvent pas souscrire d’assurance vie. Ainsi, les sociétés commerciales, les holdings patrimoniales, les associations et les fondations peuvent l’utiliser pour gérer leurs excédents de trésorerie et faire fructifier le capital de l’entreprise tout comme les comptes courants d’associés. Cela permet de conserver une certaine liquidité tout en bénéficiant d’un potentiel de rendement supérieur à celui des comptes à terme ou des livrets d’épargne.

- Simplicité : La gestion est simplifiée par rapport à un compte-titres car le contrat de capitalisation n’engendrera qu’une seule ligne comptable. Cela n’empêche pas une gestion active et diversifiée avec de nombreux supports d’investissements qui sont gérés à l’intérieur du contrat.

- Un cadre fiscal avantageux : les gains du contrat sont taxés annuellement et forfaitairement, y compris en l’absence de rachats et indépendamment de la performance réelle du contrat. Pour les sociétés à l’IS, l’assiette imposable correspond au montant nominal du contrat (le montant investi lors de la souscription) auquel est appliqué un taux forfaitaire de 105 % du TME (taux moyen des emprunts d’Etat à long terme) en vigueur au jour de la souscription du contrat (près de 2,9 % début octobre 2024). Ce TME restera fixé pour toute la durée du contrat. Lors d’un rachat sur le contrat, la taxation sera régularisée en fonction des gains réellement générés et fiscalisée au taux d’impôt sur les sociétés en vigueur.

Pour les indépendants et les chefs d’entreprise, cette stratégie permet de valoriser les capitaux au sein de l’entreprise et d’éviter la taxation des dividendes au PFU ou à l’IRPP.

Pour les sociétés patrimoniales à l’impôt sur le revenu (IR), les produits générés par des rachats sur le contrat de capitalisation sont imposables au nom des associés personnes physiques comme s’ils détenaient le contrat en direct : ils bénéficient ainsi des abattements annuels de 4 600€ pour une personne seule et de 9 200€ pour un couple si le contrat a plus de huit ans.

- Une diversification intéressante des placements : La société peut ainsi diversifier au maximum ses placements en accédant à l’univers d’investissements très large qu’offrent les contrats de capitalisation : OPCVM, FCP, SICAV, SCI, SCPI, Private equity, produits structurés à capital garanti totalement ou partiellement, fonds dédiés, gestion libre ou sous mandat. Elle peut également inclure une part du fonds en euros à capital garanti par l’assureur, sous conditions dont notamment celle de respecter une durée d’investissement de 4 ans sous peine de pénalité.

Vous souhaitez faire le point avec un expert ?

Un réel complément à l’assurance vie pour les particuliers

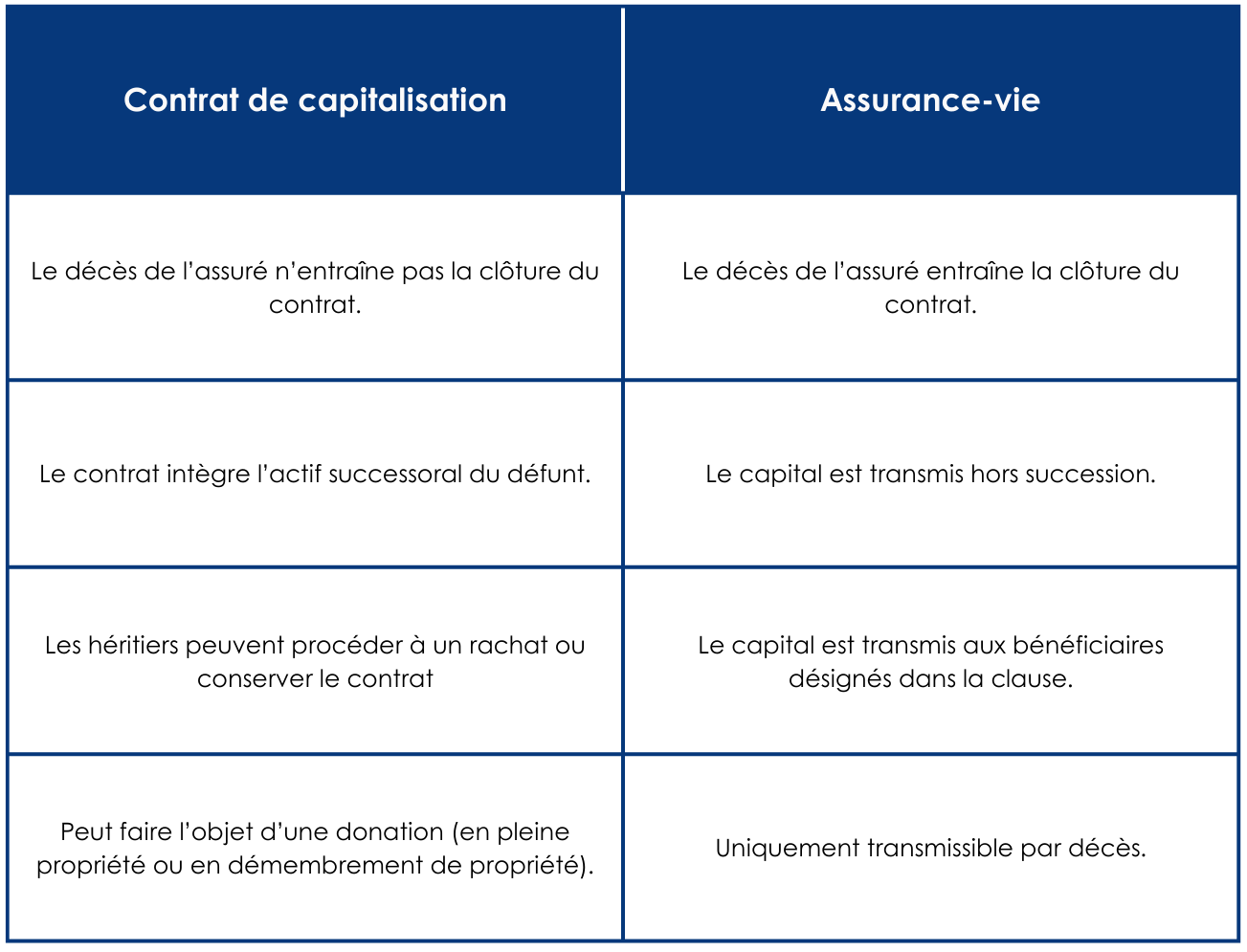

- Contrairement à un contrat d’assurance vie, on peut transmettre un contrat de capitalisation de son vivant par donation à une ou plusieurs personnes. La donation du contrat de capitalisation sera soumise aux droits de donation, mais après application des abattements légaux. Ainsi, il est possible de donner ou d’abonder un contrat de 100 000 euros à chaque enfant sans être taxé et cela tous les 15 ans.

- On peut optimiser la fiscalité de la donation en réalisant un démembrement de propriété entre nue-propriété et usufruit. La donation de la seule nue-propriété diminue l’assiette taxable des droits de donation par rapport à une donation en pleine propriété, la base taxable étant réduite selon l’âge du donateur. Les droits de donation ne pèseront en effet que sur le montant de la nue-propriété. Entre 51 et 60 ans par exemple, ces droits ne s’appliqueront que sur 50% de la somme transmise (après 100 000€ d’abattement par enfant). Au décès de l’usufruitier, le nu-propriétaire deviendra pleinement propriétaire du contrat sans droits de succession à régler.

- Pour le calcul des plus-values, seuls les produits du contrat générés depuis la transmission sont soumis à l’impôt sur le revenu et aux prélèvements sociaux. On « purge » ainsi les plus-values réalisées avant la transmission comme pour les donations de compte-titres. Ainsi, si l’on veut donner un contrat de 150 000 € qui contient 70 000€ de plus-values, on évitera de payer le PFU (prélèvement forfaitaire unique) ou l’IRPP sur ces 70 000€.

- Contrairement à un contrat d’assurance vie qui doit être liquidé au décès avant transmission des sommes, un contrat de capitalisation peut être conservé. Ses nouveaux propriétaires bénéficient alors de l’antériorité fiscale du contrat. En cas de retrait, c’est la date à laquelle le contrat a été ouvert qui sera prise en compte. Ainsi, si le contrat a plus de 8 ans, les retraits bénéficieront chaque année des abattements de 4 600 euros pour une personne seule et 9 200 euros pour un couple.

La fiscalité des contrats ne s’applique qu’en cas de rachat du contrat. Tant que les plus-values restent à l’intérieur du contrat, ils ne subissent aucune taxation. En cas de rachat, la fiscalité est la même que pour l’assurance vie :

- Pour un contrat de moins de 8 ans, on applique le PFU de 30% (12,8% d’impôt sur le revenu + 17,2% de prélèvements sociaux) ou l’IRPP selon son choix

- Pour un contrat de plus de 8 ans, on applique un PFU de 24,7% (7,5% + 17,2% de prélèvements sociaux) jusqu’à 150 000€ et 30% au-delà ou l’IRPP selon son choix.

Pour un particulier, un contrat de capitalisation est particulièrement adapté pour réaliser des donations de son vivant et permettre à ses héritiers de conserver l’antériorité fiscale du contrat.

Quel que soit le montant de son épargne, il est préférable de préparer à l’avance sa succession. Cela permet non seulement d’éviter d’éventuels conflits entre héritiers mais aussi de faire fructifier et transmettre son patrimoine personnel avec une fiscalité avantageuse.

Il est possible d’ouvrir plusieurs contrats de capitalisation. Cela peut par exemple permettre d’adopter des stratégies d’investissement différentes selon les contrats.

Pour une entreprise, un contrat de capitalisation est un excellent outil de valorisation de ses capitaux excédentaires.

Dans tous les cas, il est préférable de s’adresser à un professionnel de la gestion de patrimoine qui pourra adapter le contrat à chaque situation particulière.